我们讨论的方面:

1、 收入增长:取决于1)是否有足够多且可能超过竞争对手的新流量导入,2)能否转化为用户并产生购买,3)购买频率能否提升,4)能否实现第三方平台的有效增长

2、 盈利提升:取决于收入增长外,还包括1)毛利能否有效提升,2)物流成本能否有效降低,能否将冗余的物流仓储资源进行社会共享,3)费用率能否有效控制并降低

一、收入增长

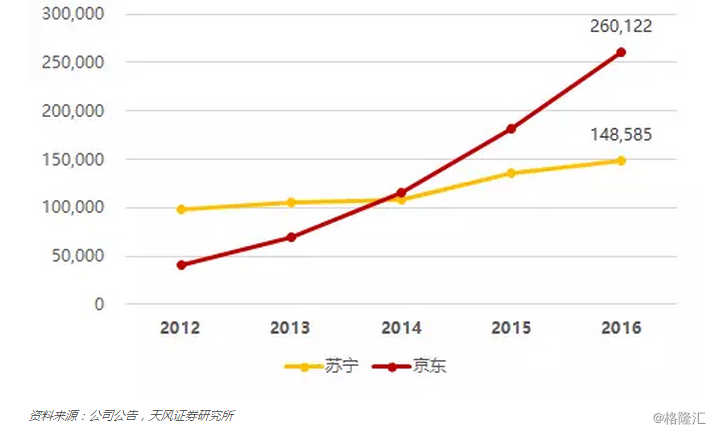

先来看苏宁和京东在收入方面的情况,2011年苏宁大幅超过国美后成为线下零售第一,2012年京东发起价格战2014年实现反超,到2016年二者收入差距已接近1倍。

图表1:苏宁与京东收入比较(单位:百万元)

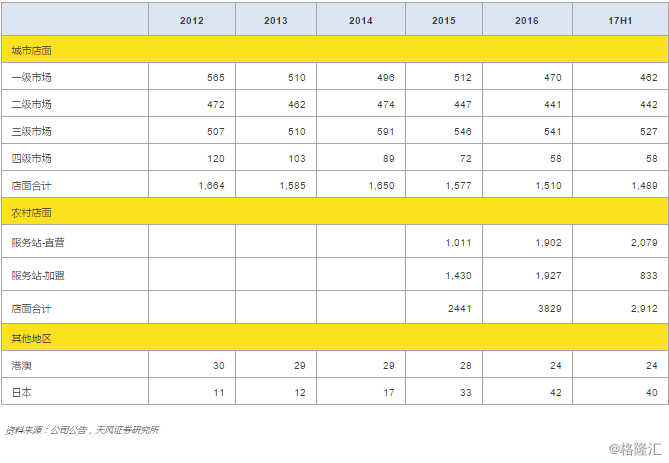

但是,2017年开始,我们看见了一些变化:首先,线下门店关闭调整数量明显下降,2018年预计将实现净新增店。一二三级市场中(四级市场的易购服务站从2015年开始开店),2016年全年净关店62家,17H1净关店23家。叠加苏宁易购服务站,17H1门店合计4478家;其次,苏宁收入增长加速,线上增速超过京东,线下恢复同店增长。17H1苏宁GMV达1044.69亿元,其中线下国内收入(不含日港澳)同比增长26.35%(同店增4.54%),线上GMV500.39亿元(含税,下同),+61.39%YOY,其中,自营收入413.65亿元,开放平台业务(3P)GMV为86.74亿元。且818期间苏宁线上销售增长263%,线下销售增长107%。

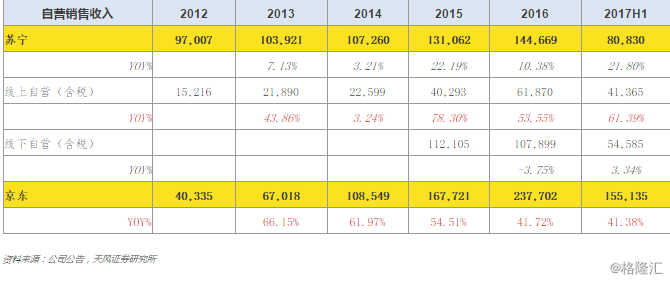

由于GMV统计口径差异较大,考虑到目前对于两家公司而言收入主要都由自营业务贡献,我们以自营收入进行比较。京东17H1净收入1694.28亿元,其中,自营收入1551.35亿元。苏宁自营销售收入808.3亿元,约为京东规模的52.1%。从线上自营收入增速看,2015年是一个拐点,至2017H1苏宁增速都显著高于京东,这背后既有基数的问题,也有苏宁线上加大发力的影响。未来苏宁的收入成长机会,我们将从4个维度分析。

图表2:苏宁vs京东自营销售收入比较(单位:百万元)

1、是否有足够多且可能超过竞争对手的新流量导入

线上也好,线下也罢,零售行业的生意其实包括两个层面:商品变现、流量变现。商品变现即通过买卖商品赚取差价,一定程度上商品变现的难易与规模取决于流量的规模。而流量变现也并不是电商时代才有的故事。在线下,品牌租用柜台,支付品牌费、租金、上架费、销售人员工资等的本质即在于门店能够天然吸引客流。到了线上,流量一词被使用得更加广泛,实则电商运营第三方平台的本质即在于通过将流量二次分发,实现流量的变现。

在考虑苏宁能否赶超京东的第一个层面是分析收入增长的可能性,而收入增长可能性里的第一要务即在于:是否有足够多且可能超过竞争对手的新流量导入。2017年至今苏宁日均UV约在2000-3000w左右水平,促销期间在8000w以上。

国内全网生态看,之所以是BAT,而无论京东市值是否超过百度也不是ATJ的原因,笔者私以为在于能否具备影响互联网生态的能力,能否成为互联网的基础设施,换句话说,是否具备强流量分发的能力。目前来看,次级入口的资讯、内容、社交类平台如今日头条等在流量分发方面优势显著强于京东。基于此,我们来看苏宁和京东的所处阵营。

图表3:阿里与腾讯系流量分发平台举例

■阿里持有苏宁19.9%股权,苏宁站队阿里

■腾讯持有京东18.1%股权,京东站队腾讯

AT外,百度、360等属于搜索流量,头条属于广告流量,与地铁广告、公交广告、电视广告一样付费决定流量,因此假设外部在流量方面于二者是无差异的。

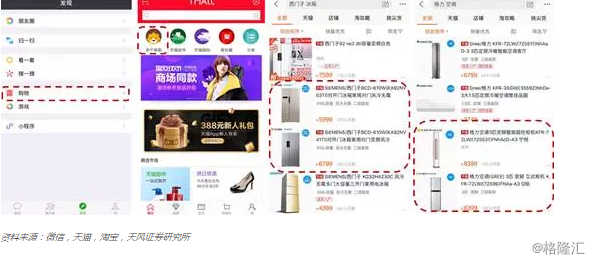

目前,苏宁处于天猫一级入口,京东也处于微信的一级入口(尽管未标注“京东购物”)。从背靠的大树角度看,我们认为二者不相伯仲,转化率角度苏宁相对优于京东,原因在于:尽管微信、QQ用户数量巨大,腾讯流量优势强于阿里,但是熟人社交对于内容、游戏的导流效果较好,而对零售效果较次(至少历史证明如此);而阿里则恰恰相反,对苏宁天猫旗舰店的直接导流能力较强,在淘宝、天猫平台上搜索家电3C,苏宁店的综合排位基本处于前三。

图表4:微信对京东的导流,阿里对苏宁导流

另一个角度比较自有流量布局,我们将自有流量再具体区分为线上和线下两个部分来比较。线上来看,国内电商新增用户的难度逐渐增大,草根调研显示目前150-200元的成本也难以获得一个优质客户,自有流量的布局也就显得格外重要。阿里对新闻媒体、视频、社交、音乐等开启了买买买的节奏布局流量生态,但是京东在自有流量方面并无规模性建树,而苏宁则在体育转播等方面具备未来巨大潜力(近期京东亦在强调体育布局)。目前苏宁已囊括了几乎所有足球的头部赛事版权,尽管付出代价也巨大,暂且不考虑其成本因素,而从体育会员与零售会员底层打通的角度理解,目前生态体系约6亿会员,易购平台(2.8亿)占比不足50%,聚力视频(原PPTV)9月MAU2174万,iOS娱乐榜排名20,所以可以预期的是,体育与文创生态未来将有机会给苏宁线上业务带来潜在显著流量。

图表5:手机APP安卓系统总下载量

而从线下看,即在于门店布局。线上流量成本和运营成本的上升,以及部分品类渗透率提升的瓶颈导致电商纷纷加强对线下的布局,尤其是农村门店、便利店和体验式业态。前者旨在激活农村用户,后二者在于加强城市流量黏性、优化用户画像、强化数据布局,以及深化对零售行业的渗透和效率提高。苏宁现有门店规模4478家,预计明年新开店(非易购服务站)150-180家。8月11日36氪新闻显示,京东现有线下门店92家,京东帮数据未披露。尽管京东在线下家电门店和新通路覆盖便利店的目标是双100万家,但是考虑到目前对于大部分品牌而言,线下经销商模式贡献收入比例都在80%以上,京东模式将导致线下出现串货,尤其是价格体系混乱,短期内难以被品牌和区域力量所接受,且开设自有门店受限于搭建团队、选址、签约、装修等多方面原因开店速度不会太快。因此推进的进展方面,我们认为大概率是低于公司此前提出的进度目标的。因此可以明确的是在至少3年左右的时间内,京东在线下的布局难以超越苏宁。线下流量入口方面,苏宁的优势并不容质疑。

图表6:苏宁的门店情况

在既有流量上,京东无疑大幅领先,但是在未来新流量的导入方面,我们认为苏宁具备赶超京东的潜力。京东最终盈利的方式从目前来看商品变现的难度是较大的,而如果要实现流量变现,就首先需要强化流量布局,不仅是京腾计划、京度计划等京X计划,而是自有生态的搭建。

2、能否转化为用户并产生购买

这个问题其实很有趣,原因在于我们需要考虑用户为什么购买,所以就可以区分成2个细分问题:1)平台所提供的商品与消费者需求之间的重叠度;2)相同品类的商品下,价格是否足够低。

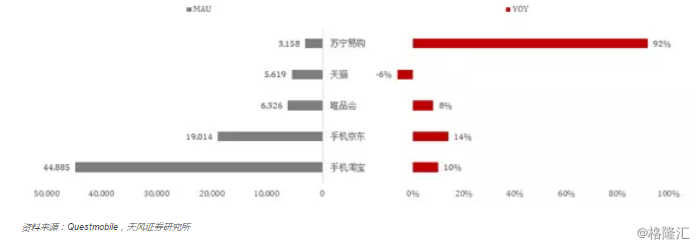

首先,来看目前几点电商平台用户情况。根据Questmobile数据,2017年6月,全国综合电商用户MAU6.3亿。其中京东MAU1.9亿人,苏宁MAU为3158万人。从增长情况看,京东同比增14%,苏宁同比增92%。增量的主要原因或与618的促销活动有关,但是也验证了苏宁在流量及转化能力的大幅提高。

图表7:17年6月Top5综合电商用户规模(万)

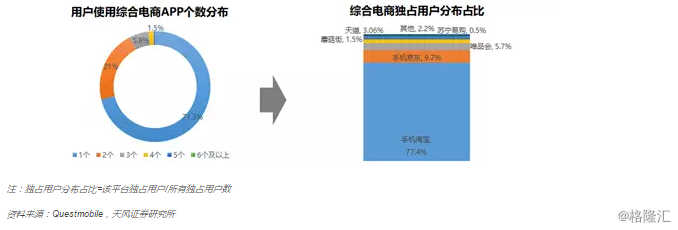

第一个维度上,由于消费者的时间有限、手机内存有限,所以消费者往往会将时间和内存分配给与自身需求匹配性最强的APP。电商中,淘宝提供海量产品与选择,能够满足消费者几乎所有需求。因此,也就可以解释为什么在截至2017年6月约6.3亿综合电商用户中(Questmobile数据),有55.2%的用户手机中在电商类别里仅仅下载了淘宝APP(京东独占用户占比约6.9%,苏宁0.36%)。那么,对苏宁而言,2016年末SKU数约4400万,假设未来其新增线上用户中是从聚力体育传导过来的,也就意味着男性用户的比例更高,男性用户在电商上的购买行为倾向于3C和家电,与苏宁的主要产品线是相吻合的。当然更重要的是,如果要长期留存在消费者的手机和购物观念中,需要看苏宁平台提供的SKU数量能否有效扩大,既是自营品类的扩大,也需要第三方平台作为有效补充。

图表8:用户使用综合电商APP个数和独占用户情况

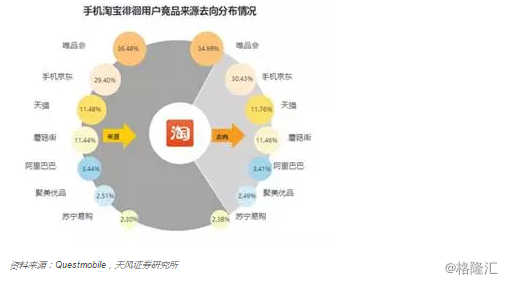

其次,来看第二个维度价格问题。很多分析在推荐京东时候用的很重要的一个论点在于京东用户忠诚度较高,由于体验的优越性,因此客户对价格的敏感度较低。下图是Questmobile所披露的关于2017年4月淘宝APP流量来源与去向的数据,可见不同平台之间的比价其实是十分典型的客户行为。而在2016年双十一,根据Questmobile数据显示,当日打开苏宁APP用户会有39.3%会打开淘宝,37.6%会打开京东。

图表9:手机淘宝流量来源与去向

结合前述MAU的情况,也就是说,在电商领域,由于比价的极其便利性,消费者仍然会在多个平台中间进行比较,尤其是单价越高的商品,比价的意义和概率都更大。家电领域部分品牌,为了避免比价(尤其是线上下之间的比价),品牌商推出了不同型号的产品,甚至不同平台之间也有一定差异。

那么,在什么领域比价的行为会最显著呢?我们相信答案在于3C,包括手机、电脑及配件,标准化程度高出货量大,一般较少出现专供单独平台的商品系列(只有少数先销或包销系列)。在3C品类上,我们从毛利率可以看到,苏宁3C品类的毛利率在2017H1已经降至3.97%,京东没有披露单独的3C类毛利率水平。因此,在这个二平台于消费者观念中品质皆有保障的品类上,低价的转化率一定高于高价,只要苏宁在这个品类上继续保持促销力度,叠加与阿里联合采购的力量,我们并无理由不认为外部新流量用户难以转化为购买。

我们摘录2017年10月4日中秋活动期间,京东(自营)、苏宁易购(自营)、天猫平台在竞争最激烈的3C和家电品类中部分产品的情况。其中,选品标准是品类中平台首推产品,且几个平台中都有相同型号,天猫若无其他店有相同型号则列示苏宁易购官方旗舰店中产品价格。根据下表可见在选择的22个产品中,5个产品在三大平台中价格相同,其他17个产品的最低价格中,苏宁+天猫苏宁有10个占比59%,京东2个占比12%。在竞争策略和赶超策略下,未来叠加体系内的新增流量,我们认为在与京东竞争的重点品类上(3C和家电),苏宁的转化率并不会明显低于京东。

图表10:京东、苏宁、天猫店部分产品比价(2017年10月4日)

所以,在转化为用户产生购买行为的维度,既然关键点在于更多的品类和更低的价格,目前苏宁和京东都是以3C和家电为主,京东在日用品类布局有所领先。但是苏宁联合阿里进行采购,尤其是结合阿里的大数据进行C2B下的定制,老大+老三的组合对品牌的议价能力相对更强。所以,我们认为在3C和家电品类,苏宁采取跟随+稍低一点价格的策略会对京东形成制约,而又能提高自身的用户转化能力,具备线上增速继续超过京东的潜力。

3、购买频率能否提升

苏宁线下门店的发展实际上是伴随中国城市化进程和消费升级所展开的,满足消费者以家电为主的消费需求。线下门店过去优势在于消费者的可选择渠道少,所以必然会前往区域中心或靠近社区的门店购买。苏宁从一二线城市往三四线城市、县域城市下沉。且伴随消费升级,消费者对于家电的需求由最初的三大件电视、冰箱、洗衣机,过渡到空调、电脑、厨电、手机等等,所以消费频率的提升也就天然存在。

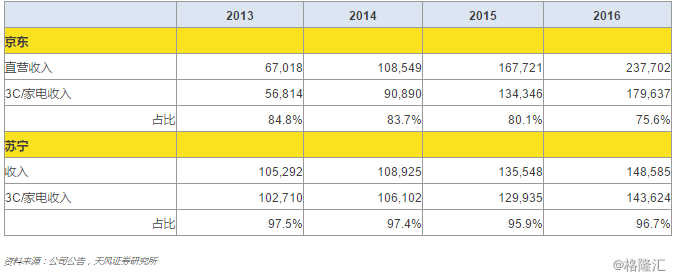

但是对综合零售商而言,购买频率取决于其品类分布。家电的更换周期平均在5-10年,电脑2-4年,手机1-3年,所以,如果苏宁仍然只是停留在3C和家电品类上,则难以提高消费者购买频率。2016年京东3C/家电在直营收入中占比约为75.6%,从收入占比的变化来看,尽管艰难但是仍然是有效的。

图表11:3C/家电收入情况:京东vs苏宁(百万元)

在提高消费者购买频率中最重要的两个品类是:日用品、服装。对京东而言,由于快消品类过去并不是电商主导,而服装却是淘系最具优势的品类,所以在日用品快消品类方面,京东加大投入是具备先发优势的。我们认为尽管并未详细披露,目前贡献京东3C家电品类以外约25%收入中最重要的是日用品超市类(尤其是并购1号店后)。年初京东即提出目标,2017全年日用超市品类GMV将超过1000亿元。根据中华全国商业信息中心发布的《2017上半年中国线上零售平台市场现状分析报告》,在日用品类的10个重点品类中,京东的市场份额都表现十分优秀,尤其是在婴儿奶粉、白酒、牛奶三个品类中,京东市场份额大幅超过天猫。

图表12:十大日用品类的TOP电商平台的市场份额

而在服装品类方面,京东明显处于劣势,据统计今年8-9月期间共有44家服饰品牌陆续撤离京东平台。根据京东女装主页显示的精选品牌仅为48个,男装主页显示约100个品牌,且不乏形象已老旧的品牌。以Lily为例,10月7日京东平台共6.8万人关注,617件商品,商品评价数量超过10条的寥寥可数;而同日天猫店共206.8万人关注,917件商品,商品评价数过百的超100件。

图表13:京东女装主页上显示品牌

虽然从布局角度看,苏宁也在加大对日用品类投入,包括是线上线下的联动方面,目前拥有13家苏宁小店,且在云店和未来的商场店中也会有更多日用品类布局。但是,考虑到目前苏宁在超市方面投入力度和耕耘深度远小于京东,男性用户占比甚至超过京东,且预计在2018年京东超市与天猫超市仍然保持补贴用户和激烈竞争的形势,短期内苏宁在线上日用品类的规模尚较难与京东匹敌。因此,苏宁的购买频次提升这个维度仍然任重道远。

4、能否实现第三方平台的有效增长

作为电商平台,如果纯粹依靠自营业务发展,盈利规模十分有限,事实上京东与阿里的净亏损与净利润的比较已经部分说明了这一问题的存在。且对于3C品类(毛利率约5%),日用品类(毛利率10-15%,客单小,物流和耗损高),由于毛利难以覆盖费用,所以更多是贡献收入,而非利润。第三方业务能够带来的收入包括:平台使用费、佣金、广告费、物流收入、金融收入等,且毛利水平显著优于自营业务,能够实现高净利。苏宁、京东都是以直营模式起家,赚取差价的商品变现的钱,而又都希望努力拓展第三方平台业务赚取流量的利润。截至2016年末,京东第三方平台共有商家12万。

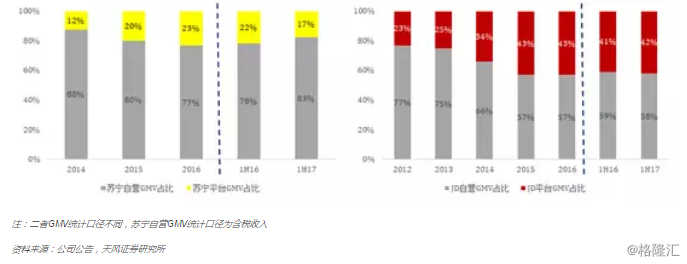

图表14:第三方平台GMV占比:苏宁vs京东

且从国内电商渗透率看,2016年线上占社零比例为12.6%,具体品类渗透率方面,服饰约30%,家电3C品类约40%,快消品类约5%,家具家居类约4%。而从趋势上看,未来提升空间最大的即在于快消品类,其次是服饰。要实现对于不同品类,尤其是长尾商品及客户的覆盖,依靠自己的力量一定是无法完成的,所以为了提高消费者黏性和购买频率,第三方平台业务发展势在必行。

图表15:2017年平台商家入驻资费一览:苏宁vs京东vs天猫

第三方平台业务能否发展成功取决于前文中所讨论的第一个问题,是否有足够大的流量规模,以及平台本身的定位。苏宁和京东有着相似之处,其最初的和目前留给消费者的印象都是一个3C家电零售商,平台用户以男性为主,且一二线城市的占比相对较高。其流量的属性标签,如3C、家电、自营等,都会导致其难以形成对于第三方平台商户的有效导流,甚至形成左右手互搏。因此,这也是京东平台被诟病的重要方面。

此外,平台本身的定位中,是否能够有效提高入驻商户的运营效率,收费标准是否合理等都是考量的重要方面。从3家平台的入驻资费看,目前苏宁的价格显著低于京东和天猫,京东的扣点较其他平台更高,且苏宁和天猫都有设置返还年费标准。从实际take rate角度看,京东平台2015年以后take rate基本都分布在3.2-3.5%左右的区间内,部分已经高于阿里平台take rate,就目前京东三方平台业务所能提供的流量情况或许显得略高了。

图表16:京东take rate变化趋势

在能否实现第三方平台的有效增长方面,目前能够十分确定的仍然在于阿里系平台。京东、苏宁等由于流量属性和流量倾斜自营等原因,在三方平台运营仍然难度较大。提高收费和锁定后台库存做优惠等方式,往往更可能导致商户的用脚投票。因此,这个维度的完善极度依赖于流量的提升。短期看,京东较苏宁具备一定优势,但是笔者认为其目前在三方的优势并不像阿里平台一般牢固和难以追赶。

二、盈利提升

1、毛利能否有效提升

苏宁在今年出现盈利拐点后,市场转向关注其未来的盈利规模。目前部分声音担心苏宁的线上平台会像京东在历史上至今所表现出来的始终亏损状况(17Q1除外),我们认为并不会如此,原因在于苏宁电商目前销售的产品组合、线上线下的渠道组合相较京东有更高的毛利水平,以及苏宁的物流成本较京东更低(下一个小节中阐述)。

为更清晰说明,来看2012年至今苏宁、京东、国美的自营毛利率对比情况。由于京东财报中从未直接披露其直营业务、3C业务、家电业务的毛利情况,我们根据京东招股书相关披露,首先假设17Q1及之前的财报中,京东平台业务毛利为100%( the commissions and service fees that we earn from third-party sellers and the other services that we offer have the highest gross margins, since they have no associated cost of revenues),也就是说,自营业务毛利=毛利-服务和其他收入。17Q2后由于第三方服务的物流费用计入成本,根据其披露的5个季度调整数据,假设第三方服务计入成本的仅为物流费用(毛利约为85%-90%),则2016年自营毛利由7.15%提高至7.22%,2017Q1自营毛利由8.3%提高至8.7%。

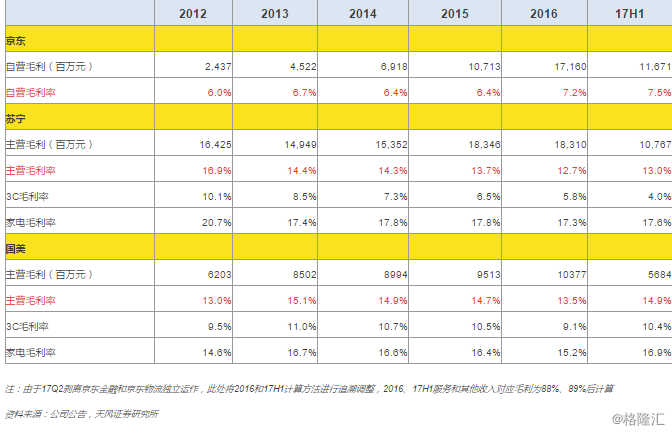

图表17:苏宁、京东、国美的自营毛利率对比

我们先试图从这一数据解释京东为什么亏损。京东的自营毛利率水平始终是三者中最低,17Q1达到历史最高8.3%,而由于被Q2的6.6%拖累(京东金融剥离和京东物流独立运作后,若追溯调整17Q1自营毛利为8.7%),17H1毛利率回落到7.5%水平。且其季度毛利率在过去的5年中都几乎徘徊在6-7.5%的区间内并没有效提升,究其原因并非只是其解释的通过降价吸引流量,达到规模效应后毛利率将超过线下所有零售商。我们认为主要是其产品组合所决定的,尤其是在占比最大的3C品类(Yipit预计3C占自营GMV比例约在50%),如苹果、小米等品牌方给予零售商的毛利薄,同时由于市场竞争的存在,这一品类作为导流商品难以提价。这一点从苏宁3C的低毛利水平上也可以看出端倪。

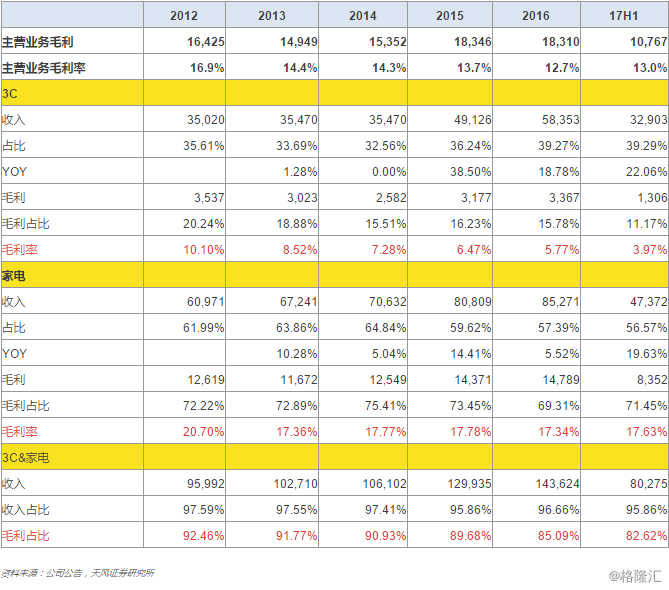

那么回到苏宁的毛利的提升潜力,17H1苏宁的主营业务毛利率为13%,其中3C毛利率3.97%,家电毛利率17.63%。在苏宁的产品组合中,尽管从17H1收入贡献看,3C占比已经达到近40%,但是其毛利贡献仅为11.17%;毛利贡献最大的依然是家电品类,贡献71.45%的毛利,可见之所以苏宁相对京东保持更高毛利的原因在于其产品组合。在前文中,我们曾讨论过3C领域是比价最显著的,且在平台有保障的情况下,也是消费者黏性相对最低的(在京东、苏宁还是苹果官网买iPhone的差异往往只是在价格),且平台对品牌的议价能力也相对是最弱的。因此,对苏宁而言,由于3C的利润贡献低,预计其仍然会采用3C低价策略来吸引流量。而在大家电品类上,由于多数国内大品牌已经为了避免价格战形成了不同平台型号的明确划分,厂家、经销商、苏宁、京东、天猫都没有在家电领域再次开启价格战的动力,从前图表中亦可以看出目前京东在家电优惠幅度上并不大,因此,苏宁家电的毛利率水平预计在中期将保持相对平稳。

图表18:苏宁家电、3C毛利水平(百万元)

从线上线下渠道的组合看:线上毛利率方面,据投资者交流会信息显示,苏宁易购线上平台17H1的毛利率为8%左右(2016年全年为6%左右),较京东线上或略微高出0.5个点(消费者感知上京东2016年后价格并不低于苏宁,且据报道快消品类供应商往往与京东都签订了毛利保底协议。有相新闻指出京东部分销售属于低毛利的批发业务,无法辩驳真假。好吧,先跳过)。目前苏宁线上平台的费用率约在11%左右,所以目前看线上平台的亏损率约为3%,由此预计上半年平台约净亏损10-11亿。而根据上述线上平台的毛利率水平倒推,2016年-2017H1的线下毛利率水平已经回归到18-19%左右的水平,即已经恢复到2011-2012年时期的毛利水平。

所以,如若苏宁线上业务毛利保持继续小幅提升,由于线下毛利已经回归到良好水平,苏宁的综合毛利将保持改善,且整体毛利水平有希望持续优于京东。而在费用的控制方面,我们认为苏宁线下经营模式费用率基本保持可控,线上费用控制则首先部分取决于物流。

2、物流成本能否有效降低,能否将冗余的物流仓储资源进行社会共享

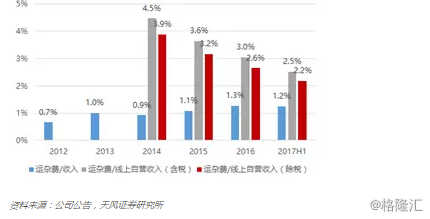

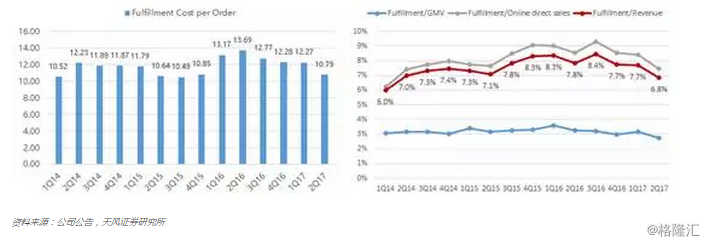

物流成本是电商企业,尤其是B2C电商企业的命脉之一,前握消费者体验,后影响净利润水平。2016年京东履约成本占收入比例为8.1%,远高于同期苏宁的物流成本。2016年苏宁运杂费占当期零售业务收入比例为1.29%,占线上自营除税收入比例约2.65%,虽然伴随线上占比提高,运杂费占总收入比会上升,但是占线上收入比的下降趋势已经表明了苏宁在物流上的优势以及社会化共享的能力。我们认为在未来3年内,苏宁的物流成本将继续保持显著低于京东,原因主要在于:更少而可控的员工及租金、新零售下门店作为物流节点的重要作用,且其加入菜鸟物流后的冗余资源社会化共享的发展将优于京东。具体分析:

图表19:苏宁物流成本占比呈下降趋势

京东物流成本高的原因在于人工成本和租金,2016年共有物流员工10.06万人(快递小哥6.60万,仓储1.75万),人工成本占Fulfillment费用比例约在52%;其次为租金,2013-2016年占比约在8.9%-10.3%区间。预计这两部分费用在未来3-5年内仍然将保持刚性上涨,从而导致物流成本继续上升,而难以实现所谓规模效应(在2012-2016,物流费用占收入比并未出现下降,同期收入增长已达529%)。

图表20:京东物流成本情况

苏宁的物流板块人员尽管未直接披露,但是截至2016年,总员工数量为2.31万人,少于京东。而物流用地的租金方面,我们先看苏宁和京东的物流资产对比:

■苏宁:截至17H1,整合天天后,苏宁共有8个自动化拣选中心、34个区域配送中心,仓储及配套总面积约614万方(约30-35%租赁),快递网点18769个,物流网络覆盖全国352个地级市和2810个县城市。

■京东:截至17H1,京东目前共有7大物流中心,27个区域配送中心,335个仓库(约90%-95%租赁),总面积约710万方,平均仓库面积为2.12万方,物流网络覆盖全国2691个城市。

图表21:苏宁、京东物流仓储布局

上市之初京东就以物流方面的优势赢得消费者信任,但是这个优势是随时间加强的,还是减弱的呢?我们认为在于后者,原因包括两方面:首先,物流企业资产证券化的道路已理顺,顺风、三通一达、百世等快递企业陆续上市,快递企业获得资本后将加大对仓储和设备的投入与改善。此外,9月26日阿里宣布未来5年将继续投入1000亿元于菜鸟网络,加快建设全球物流网络,实现中国24小时必达,全球72小时必达的目标。金融资本+产业资本进入的大潮下,京东在物流方面的优势将可能逐渐被拉为平均水平;其次,在于自有仓储投入的方面,苏宁投入远高于京东,苏宁租赁的物流地产面积约是200万方,而京东是650万方,京东是苏宁的3倍以上。而在物流地产这个领域,全国存量高标准的仓储设施约占3%左右,近年来包括万科、平安等集团都加大了对自有物流地产的布局,截至17H1万科共布局28个物流地产项目总建筑面积合计约300万方,且17年领衔中国财团收购普洛斯(中国仓储面积约2871万方)。对京东长期发展而言,优质仓储都掌握在第三方手上,并不利于其长期上控制并降低物流成本。

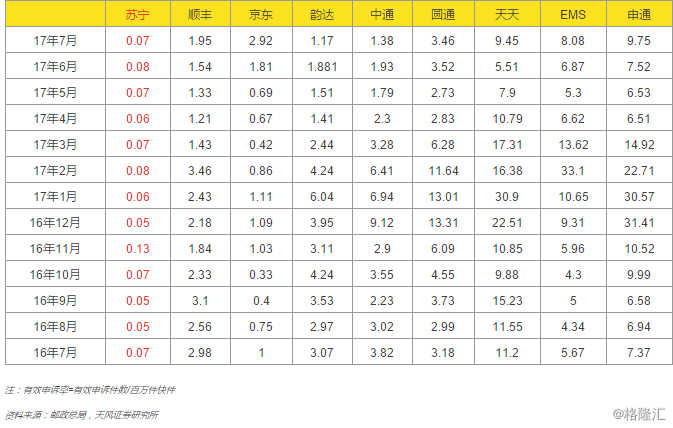

图表22:主要快递企业有效申诉率表

第二个维度看零售网点在物流配送中的优势。门店作为新零售下的一个重要物流节点,本身也承担了部分仓储的功能,能起到存货的调节作用,而无需再区分是线上线下,消费者线上消费后,直接从最近的门店进行配送,或提供消费者门店提货,既节约时间提高了消费者体验,又能够有效降低物流成本。截至17H1苏宁所有门店合计4478家,覆盖地级以上城市297个。尽管目前京东也在布局线下开店,京东之家+京东专卖店合计92家,但是考虑到线下零售的开店流程和目前优质地段门店资源的稀缺性,我们并不认为京东的线下布局速度会快于苏宁,而如若与苏宁的物流优化速度比,则大概率是苏宁的物流优化进展快于京东的门店布局(参考邮政总局披露的月度快递企业申诉率情况,苏宁近一年都表现最优)。而在社会化物流方面,2016、17H1收入(不含天天)分别同比增长302.33%、152.67%。在加入菜鸟后,苏宁物流冗余资源社会化共享的发展预计将优于京东。所以,在物流成本的可控性和未来的优化潜力上,我们认为苏宁的表现有望优于京东。

图表23:苏宁的门店分布

3、费用率能否有效控制并降低

营运费用方面,我们主要考虑销售费用和管理费用。我们认为,在费用控制方面,苏宁的整体费用率从2014年以来已经呈现明显下降趋势,优于京东同期表现。未来,苏宁管理费用水平较京东高有下行的潜力,而所能承受的广告促销费用仍然有一定的空间。

首先,苏宁的销售费用构成较京东有较大不同,其主要组成包括租赁费、人员薪酬、广告促销费和运输费几个部分,而京东的销售费用中70%-90%为广告促销费。苏宁的运输费在销售费用在核算,而京东为单独核算。所以我们先从整体角度看,2016、17H1苏宁的营运费用率分别为14.64%、13.8%,同期京东为15.98%、14.43%。

图表24:营运费用率-苏宁(左)、京东(右)

目前苏宁的营运费用率较京东更低,未来是否能继续保持优势,我们认为弹性主要来自物流费用的控制和广告促销费。京东的广告促销投放力度显著高于苏宁,2017H1苏宁广告促销费用率进一步下行至2.05%,但是17H1的月活用户数据与销售数据却表现更好,我们认为与阿里对苏宁的导流有部分关系外,也与苏宁今年优化了广告投放有关。而苏宁目前已将文体部分会员体系与易购打通,未来尤其是在体育方面的会员导流将帮助苏宁进一步在保证相对较低的广告促销费的背景下仍然能实现用户、流量和收入的快速成长。京东的相关费用率在2015-2016年期间则明显增加,其也带来了京东GMV的快速成长,因此更高投放的决策是十分正确的。但是,如若从长期盈利能力角度考虑,或许京东需要对该费用投放有所压缩以实现盈利。

图表25:苏宁、京东广告促销费比较(单位:百万元)

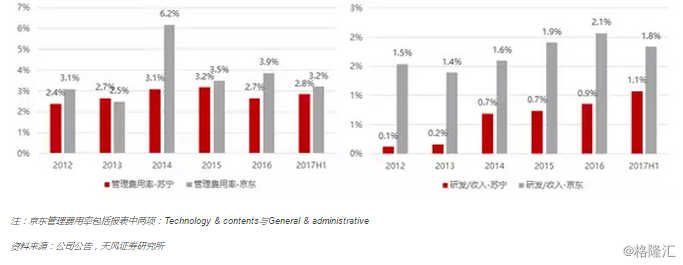

销售费用的其他组成部分中,如租赁费和员工工资等相对刚性,但是门店作为物流节点所带来的效率提升会使得相对占比未来有下降的空间。管理费用方面比较,为保证口径尽量一致,我们将京东的Technology & contents与General & administrative合并与苏宁的管理费用进行比较(苏宁研发支出的资本化率低于1%,差异可忽略)。京东的管理费用率在2014年上市后就明显超过苏宁,但是考虑到京东在研发投入方面高于苏宁,二者除研发外管理费用率水平基本一致。

图表26:管理费用率和研发支出率比较:苏宁vs京东

简单总结而言,我们认为在费用率方面,苏宁与京东的控制能力基本一致,并不存在明显的需要赶超的比较。考虑到长期的发展和在新零售方面的投入,二者的研发费用预计在未来一段时间内都将保持上涨。

总结与估值:

风物长宜放眼量,伴随成长布局投资

苏宁和京东的比较并非看空京东,而是旨在客观阐述和说明当前时点苏宁可能赶超京东的机会、潜力与布局所在。过去市场担心互联网行业的赢家通吃法则下,只有老大与老二,老三没有生存空间。但是忽略了一个重要的点,自营电商是互联网+零售,零售是本质,互联网是工具,地域性和线上渗透率的自然瓶颈决定了零售行业并非是绝对的赢家通吃(平台可能是)。我们认为,目前苏宁的拐点已经明确到来,线上线下都实现了可观增长,线下调整结束进入重新开店和门店形式多元化扩张的良好局面,能够提供相对稳定的利润水平;线上一合作阿里、二打通文体会员,预计或将在18H2实现盈亏平衡。赶已经在路上,超在于新零售的线上下结合。

对京东而言,长期是否能实现真正的盈利(指GAAP利润,笔者十分不认可non-GAAP利润角度,股权激励属于员工薪酬,也就是公司必须承担的正常经营费用),更多取决于其平台业务能否承担更大重任。而自营业务或短期内仍然难以看到可持续的盈利(很多人提到Amazon,Amazon在高毛利的虚拟商品销售如电子书、视频、会员,京东并不擅长),且目前为止并未看到物流费用的规模效应,因而自营的盈利或主要取决于是否能有效调整产品组合。

对苏宁而言,我们再回到篇首提出的问题,苏宁要比肩京东,主要在于收入增长和盈利提升两方面。上述分析发现:

1、 收入增长:

1)是否有足够多且可能超过竞争对手的新流量导入:新零售背景下,苏宁线下4478家门店天然聚集流量优势显著,线上流量布局既有来自阿里的二次分配,又在体育等自有流量上布局,已囊括足球大部分头部赛事。增量流量优势长期潜力或优于京东,预计在下半年及明年线上直营收入增长继续领跑京东。

2)能否转化为用户并产生购买:苏宁目前在3C和家电品类采取跟随和略低一点价格的策略,促销力度高于京东,因此在新增用户逐渐下沉至三四线及农村,价格更加敏感背后,用户选择苏宁的转化率或更大。

3)购买频率能否提升:购买品类取决于产品组合,高频率的商品主要包括日用品和服装。京东在日用品类布局深而优势较大。苏宁目前经营13家便利店模式小店,旨在探索线上下联动的日用品销售模式。频率提升未来任重道远。

4)能否实现第三方平台的有效增长:电商生意包括商品变现和流量变现。纯电商直营模式盈利难度大,流量变现盈利能力强,但是难度最大。京东和苏宁要规模化实现流量变现的三方平台业务都尚需要时间的证明。

2、 盈利提升:

1)毛利能否有效提升:苏宁的产品组合中家电贡献最大,自营零售业务毛利率高于京东,这一趋势未来或将继续保持,增量收入贡献的毛利部分苏宁优于京东。

2)物流成本能否有效降低,能否将冗余的物流仓储资源进行社会共享:物流成本方面苏宁优于京东,且门店作为天然物流节点有利于长期继续降低成本,而京东受制于租赁物流用地,优质物流物业租金刚性上涨。社会化物流方面,苏宁收购天天,接入菜鸟,增长或快于京东。

3)费用率能否有效控制并降低:二者对费用控制能力基本一致,未来都将继续增加研发投入,而控制管理费用,销售费用在流量增量下降的背景下较难实现有效下降。

苏宁具备向前追赶京东的实力和在新零售结合上越过京东的潜力。中期苏宁市值空间看,按照零售(线上、线下)、物流、持有阿里、江苏银行及中国联通股权分部估值:预计2017年营收规模同比增长37%,达2000亿左右,线上占比约50%。①线上:预计2017年1000亿收入规模,假设给予0.6*PS对应600亿市值;②线下:预计2017年线下门店收入1000亿,净利率约4%实现40亿净利润,给予18*PE对应720亿市值;③物流:按照此前仓储物业资产证券化的水平自有仓储物业价值合计258亿;④苏宁金融今年七月完成增资估值167亿,苏宁持60%股权合100亿。且目前公司持有阿里、江苏银行和中国联通股权对应市值分别为325亿、14亿和31亿。分部估值加总合计约2056亿。综合给予公司中期目标市值2056亿。

而考虑与京东的比较,预计京东2017年收入约为3600亿,当前股价对应PS为1.03;苏宁当前股价对应2017年收入,PS约为0.65;而若采取线上线下分开方式,线下720亿估值与金融100亿估值(京东剥离金融业务估值600亿,而苏宁的金融牌照更齐全),线上部分PS约为0.48。比照京东线上估值并给予90%折价,则给予苏宁短期目标市值为1747亿元。